21世纪经济报道特约撰稿王应贵股票杠杆配资操作

北京时间9月19日凌晨,大出市场预料,美联储减息50个基点,开启了降息周期。当日2:30,标准普尔500指数升至5674.97点,但随着美联储主席鲍威尔记者会的进行,指数开始阶梯回落,最终以5618.26点收盘,跌0.29%。黄金、原油、比特币的走势形态与股票指数相似;美元指数先跌后涨;十年期国债收益率较前一日的3.648%升至3.718%。

9月20日凌晨4点收市时,美国市场表现正常了,体现了大幅减息的刺激作用。标准普尔500指数大涨95.4点,即1.70%,美元对大多数货币汇率收跌,黄金价格上扬,原油价格小幅上涨,比特币大幅上涨;十年期收益率收于3.715%,几乎没什么变化。

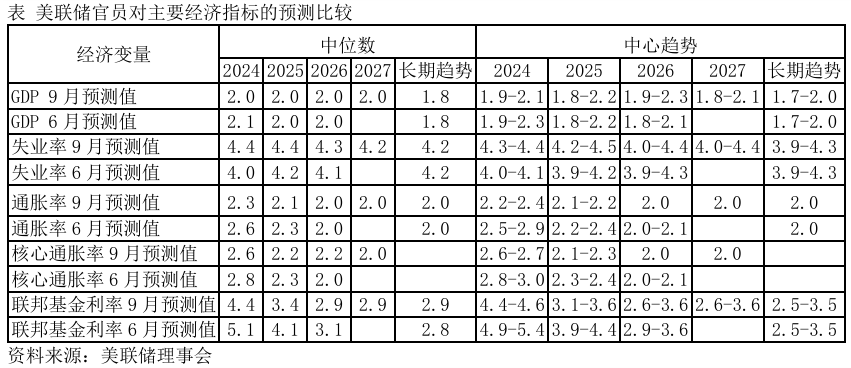

市场在消化美联储大幅度减息的意外消息,也在问:宏观经济强劲,就业市场又整体偏好,通胀压力减缓,为何此时减息50个基点?美联储的目标是什么?是为了避免利率过高把经济推向衰退吗?与此相关的问题还有:美联储要把利率降到什么水平?需要多少时间?其实,美联储主席心里没数,也只能走一步看一看。如表,美联储官员预测联邦基金利率年底会跌至4.40%,即未来两次会议还要减息至少50个基点。

就业市场虽好,美联储要保持市场势头

如表所示,与6月份的预测相比,美联储官员对经济增长前景看法不变,对通货膨胀前景更加乐观,但对就业市场担心。6月份,官员们认为失业率会缓慢上升,9月份却调高失业率的预测值。尽管波动较大的每月新增就业人数维持在10万左右的低水平,初步申请失业救济的人数和持续申请失业救济人数均变化不大,离职率较低,就业岗位与失业人数的比值仍在较高水平,但美联储官员担心,失业数据修正后大幅度下降,紧缩型货币政策可能会加速就业市场恶化。

7月以来的市场信息让美联储官员收获了更大的信心:通货膨胀正持续回落至2%的货币政策目标值。美联储两大职能是实现就业最大化和维持长期通胀率2%,因此当前最大的目标就是保持就业市场活力。

这次减息50个基点实在彰显美联储对维持就业市场强劲的决心,并致力于关心和解决选民们的最大诉求。这次大幅度减息可看成弥补了美联储7月份的遗憾,即美联储本可以减息(像其他国家央行一样),但由于数据不充分,美联储还没有足够信心。用鲍威尔的话说,美联储用耐心(等待)换来了信心,耐心得到了应该有的回报——在正确的时候做了一件正确的事。

美联储的决策逻辑变了。一般而言,如果就业市场良好,中央银行乐见其成,让市场按自身规律运行;如果就业市场变坏时,中央银行出手扶持,让市场尽快恢复供需平衡。现在美联储的思路是当就业市场强劲时正是需要助力之时,以延续就业市场的良好势头。美联储未来减息的力度就完全取决于来自就业市场的完整信息。

不过,按照一般市场规律,就业市场一旦恶化,形势就很难预料,不会是美联储官员预料的4.4%,应该会更坏。美国每年有超百万移民入境,就业情况更加复杂化。美联储官员的预测经常出错,投资者不宜过分解读其经济意义。大幅减息准确地反映了决策官员的矛盾心理:减息过快会妨碍通货膨胀治理(通胀有死灰复燃的风险),而降息过慢会过度降低经济活动和就业水平。美联储官员希望这次大幅度减息能挽回一点颜面。尽管货币政策效果具有2-3年的滞后效应,美联储这次反应敏捷,称决策没有落后于形势。

通胀问题似越来越遥远,但破坏力依然在

在记者会上,鲍威尔常用“recalibrate”(重新校准)一词,其中心思想就是将货币政策下调至更加中性的水平。目前核心通胀率(PCE,美联储决策时参考指标之一)为2.6%,高出目标值2%,美联储货币政策由紧缩型转向宽松,这是否意味着此轮通胀后中性利率水平提高了,2%目标值仅供参考?不过,谁也不知道中性利率到底是多少。

市场仍有不少人担心通货膨胀。特别是由住房市场引起的通货膨胀很难治理。房贷利率降下来了,房价也会涨起来,房屋租金自然不会下降。住房短缺是个长期问题,由于城市规划法的限制,城市住房用地越来越稀少,住房成本自然会居高不下。住房租金涨的时候多,跌的时候罕见。这是美联储通胀治理的最大难题,也是其力所不能及的地方。住房租赁市场有别于商业地产,疫情后人们工作习惯改变了,远程办公蔚然成风,商业地产空置率上升,也是一种潜在风险因素。此外,正如鲍威尔所言,工资上涨水平仍超过与2%长期通胀水平相应的水平。众所周知,工资具有一定的粘性,跟房租一样工资只有往上涨,鲜有跌。

通货膨胀的成因还有国际政治、经济和地缘政治因素,俄乌冲突持久、中东局势混乱、国际经济秩序被破坏等都可能再度引爆通胀。美联储更多是关注就业市场,但不应忽略通胀变化趋势。美联储这次预防式减息给市场传达了一个积极信号,市场如何消化值得关注。目前,从汇率市场传出的信号有点混乱;短期利率债券市场变化较大,中长期利率债券变化较小;股票市场反应很积极。美国股指处于历史高位,低利率会推高股指,但股指崩盘所产生的杀伤力不可低估。股票市场的变化值得高度关注,并且10月的季度业绩就要来了,是再度检验科技股成色的时候了。

总之,在经济形势大好的情形下,美联储大幅度减息是为了支持就业市场,但就业市场变化可能取决于美国企业对需求的判断。如果国内外市场需求不旺,企业必须忍痛裁员,利息成本降低的影响有限。相反,如果国内外市场需求旺盛,企业有望增加人手。今年美国大选结果是最大的政治风险,企业须先观望再决策。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:陈钰嘉 股票杠杆配资操作

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 本站将立刻删除。